Wenn man sich auf den Seiten der Investor Relations bei ayondo umsieht, kommt man aktuell aus dem Staunen nicht mehr raus…

Anfang Mai veröffentlichte die Holding nun die Jahresergebnisse per 31.12.2018. Wie zu erwarten, sahen diese nicht sonderlich blendend aus.

In den vorangegangenen Wochen kommunizierte die Holding bereits eine Gewinnwarnung (23.04.2019) und bereitete die Investoren sanft auf das vor, was da kommen würde.

In dieser verwies man auf die Umsatzeinbrüche bei

- CMC (Umsatzeinbruch von 76% in H1/2019; aufs Jahr wahrscheinlich -37 %),

- IG (Umsatzeinbruch in H1/2019 in ESMA Region von 13%, EU weit – 29%) und

- Plus500 (aktive Kunden in Q4/2018 halbiert)

Als Erkenntnis nahm man mit, dass die Regulierungswut der ESMA die Branche doch überraschend getroffen hatte und eine Aussicht auf zeitnahe Besserung der Rahmenbedingungen wenig wahrscheinlich ist. (Brexit etc.)

Am 17.04. 2019 wurde ein Clinch mit dem ehemaligen CEO Robert Lempka bekannt. Im Zuge der Trennung forderte Lempka 165.800 Singapur Dollar, also etwa 107.000 Euro an ausstehenden Zahlungen.

Mit Spannung warf ich nun einen Blick in den Geschäftsbericht und fasse mal die Quintessenz brachial zusammen:

Positiv: die Handelsumsätze sind mit 20,8 Mio CHF relativ stabil geblieben und der durchschnittliche Umsatz je aktiven Kunden verbesserte sich marginal um 9 % auf 440 CHF.

Allerdings ging die Zahl der aktiven Kunden um 8% auf nunmehr 47.298 zurück.

Wie setzen sich die Umsätze zusammen?

FY 2018 | FY 2017 | |||

000 CHF | Anteil | 000 CHF | Anteil | |

Self-Directed | 2.372 | 11 % | 2.421 | 12 % |

Social | 3.338 | 16 % | 5.581 | 27 % |

Casual (BUX) | 11.232 | 53 % | 8.305 | 20 % |

Introducing | 4.146 | 20 % | 6.445 | 31 % |

other (mainly hedging) | (287) | 1 % | (1.997) | 10 % |

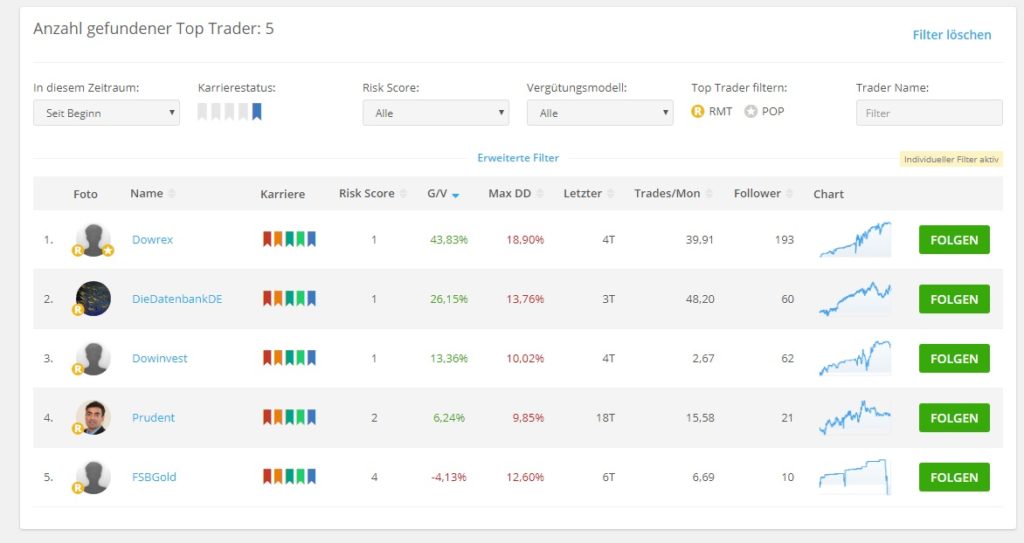

Die Anzahl der Eigenhandelskunden stieg um 21 %, jedoch fiel der Umsatz je Kunde um 19% Per 31.12.2018 verfügte die Gruppe über 25,53 Mio CHF in segregated Clientfunds. Teilt man diese Summe durch die Zahl der aktiven Konten, dann ergibt sich ein durchschnittliches Kundenkonto von 540 CHF oder 487 Euro… Hier drückt wahrscheinlich die Vielzahl der BUX Konten den Schnitt. Lustigerweise wirbt BUX aktuell mit mehr als 1,9 Mio Usern und 130.000 Echtgeldkonten. Nun der Hammer… Nettoverlust der Gruppe vor Steuern von 50,24 Mio CHF. Die gesamte Wertminderung der Vermögenswerte betrug CHF 37,10 Mio. MyHero ist derzeit illiquide und hat seinen Betrieb eingestellt…. Als solche ist der Konzern der Ansicht, dass der Marktwert Null ist und eine vollständige Wertminderung von CHF 0,2 Mio. vorgenommen wurde. Interessanterweise ist die Homepage von TradeHero noch online und die App im Store verfügbar. Ein weiterer Klops wurde ayondo durch die EU in die Bilanz gedrückt. Wie das Unternehmen am 23. April 2019 bekannt gab, haben die europäischen und britischen Regulierungsbehörden eine Verschärfung der Vorschriften umgesetzt… Konzentration auf das B2B Geschäft in Asien (u.a. iMiabo) und Weiterentwicklung der Plattform WeTrade. Mit Tradestac wartet die nächste Generation als Ergänzung zu WeTrade auf ihre Markteinführung. BUX haut übrigens im Sommer in die gleiche Kerbe wie eToro…kostenfreier Aktienhandel. Hierzu startet im Sommer die neue App “stocks.getbux.de” Seien wir ehrlich, es ist ein Trauerspiel. Das einzige, was boomt, sind die “Diller” Apps fürs Smartphone. BUX, Naga und wie sie alle heißen sind en vogue. Simpel im Verständnis, einfach zu bedienen und massenkompatibel in der Zielgruppe der “Zocker” und Starter. Selbstverständlich gibt es auch Ausnahmen, wie ein Erfahrungsbericht einer jungen Dame auf BUX zeigt. Das Unternehmen, wie auch die ayondo Gruppe, schon aus Überlebensgründen zunehmend den Fokus auf diese mobilen Anwendungen legen muss, ist eigentlich zwangsläufig. Dort wird Umsatz generiert und ernährt logischerweise den Broker. Auch hier leider eine Enttäuschung. Aktuell unterhalten 173 Traderprofile ein Echtgeldkonto. In die oberen 3 Karrierestufen verlaufen sich gerade einmal 26 Profile. Einsame 5 Profile finden sich im Karrierelevel 5. Das sagt viel aus… Als Fazit könnte man in Anlehnung an ein geflügeltes Wort sagen: ayondo ist tot, es lebe ayondo… Nun wollen wir mal nicht ganz so pessimistisch sein und fragen, was könnte denn die Situation ändern? Womit man wieder beim Knackpunkt des Themas Social Trading und Social Investing ist. Gibt es konstant erfolgreiche CFD – Strategien auf den Portalen, die über einen längeren Zeitraum für sich und ihre Follower Gewinne generieren? Die Antwort kann sich am Beispiel ayondo nach 10 Jahren jeder selbst geben. Bei ayondo heißt es aber weiterhin – business as usual. Oder wie olle Stepi vor Jahren nach der Eintracht Enttäuschung sagte: Lebbe geht weider… Damit ist ja fast der Bogen zum Platzhirsch (eToro) geschlagen, aber dazu ein anderes Mal mehr.

Die Zahl der Social Clients fiel um 51 %, wobei der Umsatz je Kunde um 21 % stieg.

Ähnliches Bild auch bei den IB Kunden. Hier war ein Rückgang von 45 % der Kunden zu verzeichnen bei einem gleichzeitigen Anstieg der Umsätze je Kunde um 18 %.

Die Zahlen von BUX reflektieren auch einen direkten Zusammenhang mit den höheren Marketingaufwendungen der Niederländer, während ayondo diese um 29% senken musste.

Zur Erinnerung: Die ganze Gruppe verfügte per 31.12.2018 über 47.298 aktive Kunden, also diejenigen, die wenigstens einmal gedrückt haben…

Viel Schall und Rauch und wenig belastbares. Was belastete die Gruppe in 2018 ?

Erhebliche Wertberichtigungen, u.a.

Die geschätzten Kosten für das Geschäftsjahr 2018 betrugen ca. 440.000 GBP, darunter 65.000 GBP für Kosten aus zusätzlichen Transaktions-Berichtspflichten nach MiFID2, zusätzlichen Kosten in Höhe von GBP 50.000 für bedeutende IT- Arbeit, 200.000 GBP Kosten aufgrund der Implementierung des Systems gemäß den Verbraucherrechten Vorschriften und zusätzliche 125.000 GBP aufgrund umfangreicher IT-Arbeiten zur Sicherstellung der Einhaltung von ESMA und GDPR. Wie ist der Ausblick bei ayondo ?

Zur Verringerung der Kostenstruktur und Einschränkung von Marktrisiken wird AML, also der Broker ayondo Markets Ltd. an BUX verkauft.

BUX, ein Unternehmen mit Sitz in den Niederlanden, ist einer der White Label-Partner der Gruppe. BUX bietet eine Handelsanwendung für Smartphones, die den Handel mit Instrumenten auf den Finanzmärkten für den sozialen und gelegentlichen Gebrauch vereinfachen, wobei alle Transaktionen von BUX werden über die TradeHub-Plattform des Konzerns abgewickelt werden.Was sagen uns nun die Zahlen zu Social Trading?

Eine Halbierung ! der Social Trading Kunden und ein Rückgang der Umsätze der Social Trading Konten um 40 % ist ein Desaster.Wie sehen die aktuellen Top Trader auf WeTrade aus?

Tja, irgendwann merkt auch der letzte Zocker, daß social trading auf längere Sicht nicht funktioniert. Es geht rauf und wieder runter, aber in der Gesamttendenz runter, schon weil die Gebühren (z.B. der DAX-Spread) bei ayondo viel höher sind als bei anderen, normalen Brokern.

Eigentlich muß man sagen : die ESMA hat es richtig gemacht. Die Leute handeln und verlieren weniger. Bei IG kann man als Folge mit reduzierten Kontraktgrößen handeln, z.B. einen halben DAX statt wie früher 1 oder 2 Kontrakte Mindestgröße. Da verliert man statistisch gesehen nur noch die Hälfte…

Wenn ich mir mein Handelskonto der letzten Monate anschaue (DAX vollautomatisch gehandelt via ProRealTime), dann sehe ich das typische Ergebnis eines Glücksspiels mit Gebühren. Pro Position verlor es im Schnitt ungefähr den Spread. Und ja, die Backtests sehen immer sehr gut aus… Die meisten Handelssysteme sind und bleiben halt überwiegend Kurvenfits an die Kurse der Vergangenheit. Im manuellen Handel geht es erfahrungsgemäß in der Summe noch schneller abwärts, weil einem da die eigene Psyche noch zusätzlich in die Quere kommt.

Sollten mal wieder Zeiten mit konstant höherer Volatilität kommen, könnte sich das wieder ändern, aber ohne stabile Trends ist Trading mit Gewinn fast unmöglich. Darum findet jetzt auch eine Selektion bei den Brokern statt, wie wir sehen.